شاید در ابتدای این مقاله بخواهید بدانید که روند به چه معنی است ؟ روند، جهت کلی بازار یا قیمت دارایی است. در تجزیه و تحلیل فنی، روندها با خط روند (trendline) یا پرایس اکشن (تحرکات قیمت) مشخص میشوند. زمانی که ارزش یک مورد به بیشترین حد ریزش یا افزایش خود برسد و سپس تغییر جهت دهد و یا زمانی که ارزش آن به کمترین حد ریزش یا کاهش برسد و سپس تغییر جهت دهد.

بسیاری از تریدرها ترجیح میدهند که در همان جهت معامله کنند، درحالی که متخلفان درصدد شناسایی معاملات معکوس یا خلاف جهت روند هستند. روند صعودی و نزولی در همه بازارها مانند سهام، اوراق قرضه و معاملات آتی رخ میدهد. روندها در داده ها نیز اتفاق میافتند، مانند زمانی که داده های اقتصادی ماهانه، افزایش یا کاهش مییابد.

روند چگونه کار میکند؟

تریدرها میتوانند با استفاده از اشکال مختلف تجزیه و تحلیل فنی، از جمله خط روند، پرایس اکشن و اندیکاتور های تکنیکال، یک روند را شناسایی کنند. به عنوان مثال، خطوط روند ممکن است جهت یک روند را نشان دهند در حالی که شاخص مقاومت نسبی (RSI) برای نشان دادن قدرت یک روند در هر زمان مشخص، طراحی شده است.

روند صعودی با افزایش کلی قیمت مشخص میشود. هیچ چیزی برای مدت طولانی بطور مستقیم صعود نمیکند. بنابراین همیشه نوسان وجود خواهد داشت، اما جهت کلی باید یک روند صعودی باشد. صعود باید بالاتر از سطح نوسان پایین قبلی باشد. هنگامی که این ساختار شروع به خراب شدن کرد، روند ممکن است حالت صعودی خود را از دست بدهد یا به یک روند نزولی تبدیل شود. روند نزولی از پایین ترین نوسان و بالاترین میزان با چرخش کمتر تشکیل شده است.

هنگامی که روند صعودی است، تریدرها ممکن است تصور کنند که این روند تا زمانی که شواهدی مبنی بر خلاف آن وجود داشته باشد، ادامه خواهد داشت. چنین شواهدی میتواند پایین ترین نرخ نوسان، شکست قیمت زیر یک خط روند یا شاخص های فنی نزولی باشد. در حالی که در روند صعودی، تریدرها بر خرید تمرکز دارند و سعی دارند از افزایش مداوم قیمت سود کسب کنند.

وقتی روند رو به کاهش است، تریدرها بیشتر روی فروش استقراضی تمرکز میکنند و سعی میکنند ضرر و زیان یا سود ناشی از کاهش قیمت را به حداقل برسانند. بیشتر روندهای نزولی (نه همه) در مقطعی معکوس میشوند. بنابراین با ادامه روند نزولی قیمت، بیشتر تریدرها شروع به مشاهده ی قیمت برای معامله میکنند و برای خرید پیش قدم میشوند که میتواند دوباره منجر به ظهور روند صعودی شود.

تریدرهای متمرکز بر تجزیه و تحلیل بنیادی نیز ممکن است از روندها استفاده کنند. این شکل از تجزیه و تحلیل، تغییر درآمد یا سایر معیارهای تجاری یا اقتصادی را بررسی میکند. به عنوان مثال، تحلیلگران بنیادی ممکن است به دنبال روند سود هر سهم و رشد درآمد باشند. اگر درآمد طی سه یا چهار ماهه گذشته رشد کرده باشد، این نشان دهنده یک روند مثبت است. با این وجود، اگر درآمد طی چهار فصل گذشته کاهش یافته باشد، این روند منفی است.

فقدان یک روند یعنی دوره ای از زمان که در آن پیشرفت کلی صعودی یا نزولی وجود ندارد و یک دوره محدود یا بدون روند نامیده میشود.

نکات کلیدی

- روند، جهت کلی قیمت یک بازار، دارایی یا معیار است.

- روندهای صعودی با افزایش نقاط داده، مانند اوج های نوسان و پایین ترین چرخش مشخص میشوند.

- روند نزولی با کاهش نقاط داده مشخص میشود، مانند پایین تر بودن سرعت و بالاترین میزان چرخش.

- بسیاری از تریدرها ترجیح میدهند در همان جهت معامله کنند و تلاش میکنند از ادامه این روند سود ببرند.

- پرایس اکشن، خط روند و شاخص های فنی، همه ابزاری هستند که میتوانند به شناسایی روند کمک کرده و در هنگام تغییر روند هشدار دهند.

استفاده از خط روند

یک روش معمول برای شناسایی روندها استفاده از خط روند است که یک سری از اوج ها (روند نزولی) یا سقوط ها (روند صعودی) را به هم متصل میکند. روندهای صعودی یک سری کاهش و سقوط را به هم متصل میکند و سطح حمایتی را برای حرکت های بعدی قیمت ایجاد میکند. روند نزولی یک سری اوج های پایین تر را بهم متصل میکند و یک سطح مقاومت را برای حرکت های بعدی قیمت ایجاد میکند. این روندها علاوه بر حمایت و مقاومت، جهت کلی روند را نشان میدهند.

گرچه خطوط روند به خوبی جهت کلی را نشان میدهد، اما اغلب آنها باید دوباره ترسیم شوند. به عنوان مثال، در طی یک روند صعودی، قیمت ممکن است به زیر خط روند برسد، اما این لزوماً به معنای پایان روند نیست. قیمت ممکن است به زیر خط روند حرکت کند و سپس به روند صعودی خود ادامه دهد. در چنین شرایطی، ممکن است نیاز باشد که روند برای نشان دادن عملکرد جدید قیمت، دوباره ترسیم شود.

برای تعیین روند نباید منحصراً به خطوط روند اعتماد کرد. اکثر متخصصان همچنین تمایل دارند که به تعیین قیمت و سایر شاخص های فنی کمک کنند تا اینکه تعیین کنند آیا روند رو به پایان است یا خیر. افت زیر خط روند لزوماً سیگنال فروش نیست، اما اگر قیمت به زیر نوسان سطح پایین یا شاخص های فنی نزولی برسد، ممکن است سیگنالی برای فروش باشد.

مثال هایی از روند و خطوط روند

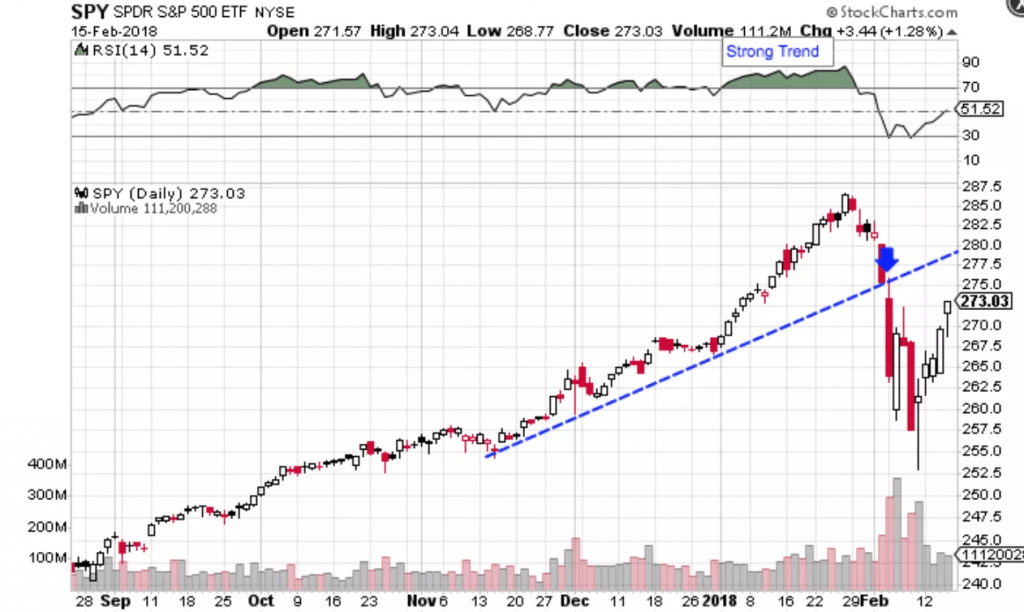

نمودار زیر، روند صعودی همراه با مطالعه ی RSI را نشان میدهد که نشان دهنده ی روند قویاست. در حالی که قیمت در حال نوسان است، پیشرفت کلی صعودی است.

روند صعودی شروع به از دست دادن حرکت و فشارهای فروش میکند. RSI به زیر ۷۰ میرسد، و پس از آن به وضوح سقوط میکند که قیمت را به سمت روند میکشد. حرکت نزولی در روز بعد هنگامی که قیمت به زیر سطح روند صعودی رسید تأیید شد. از این سیگنالها میتوان برای خروج از موقعیت های طولانی استفاده کرد زیرا شواهدی مبنی بر تغییر روند وجود داشت. معاملات کوتاه نیز میتوانند آغاز شوند.

با پایین آمدن قیمت، خریداران علاقه مند به قیمت پایین را جذب خود میکند. روند دیگری (که نشان داده نشده است) نیز میتواند در امتداد کاهش قیمت ترسیم شود تا نشان دهد که چه زمانی ممکن است یک پرش اتفاق بیفتد. این خط روند در اواسط فوریه مشخص میشود زیرا قیمت به سرعت از پایت به سمت بالا افزایش پیدا کرده است.