ازار خرس زمانی است که بازار با کاهش طولانی مدت قیمت روبرو میشود. این بطور معمول شرایطی را توصیف میکند که در آن بدلیل گسترش بدبینی و احساسات منفی سرمایه گذاران، قیمت اوراق بهادار ۲۰ درصد یا بیشتر سقوط میکند. بازارهای خرسی اغلب با افت در یک بازار یا شاخص کل مانند رمزارزها یا بورس همراه هستند. اما اگر اوراق بهادار یا کالاهای منفرد در یک دوره زمانی پایدار ۲۰٪ یا بیشتر کاهش بیشتر داشته باشند، میتوان بازار را بطور معمول به مدت دو ماه یا بیشتر به عنوان بازار خرس ها در نظر گرفت. بازارهای خرس همچنین ممکن است با رکودهای اقتصادی عمومی مانند بحران ها همراه باشند.

بازارهای خرس ممکن است در تقابل با بازارهای گاو که روند صعودی دارند، باشد.

خلاصه

- بازارهای خرس زمانی اتفاق میافتند که قیمت ها در بازار بیش از ۲۰ درصد کاهش یابد و اغلب با احساسات منفی سرمایه گذار و کاهش پیش بینی اقتصادی همراه است.

- بازارهای خرس میتوانند دوره ای یا بلند مدت باشند. اولی برای چند هفته یا چند ماه طول میکشد و دومی میتواند برای چندین سال یا حتی چند دهه ادامه یابد.

- فروش استقراضی، گزینه های خرید و ETF معکوس برخی از راه هایی است که سرمایه گذاران میتوانند در طول بازار خرس با کاهش قیمت، از طریق آنها درآمد کسب کنند.

درک بازار خرسی

قیمت سهام بطور کلی انتظارات شرکت ها از روند نقدی و سود در آینده را نشان میدهد. با کمرنگ شدن پیش بینی رشد و کاهش انتظارات قیمت سهام میتواند کاهش یابد. رفتار گروه، ترس و عجله برای محافظت از ضررهای نزولی میتواند منجر به دوره های طولانی مدت افت قیمت دارایی شود.

یک تعریف از بازار خرس میگوید که بازارها زمانی بازار خرسی نامیده میشوند که سهام به طور متوسط حداقل ۲۰٪ از قیمت بالایی خود سقوط کند. اما ۲۰٪ یک عدد دلخواه است، همانطور که کاهش ۱۰٪ یک معیار برای اصلاح است. تعریف دیگر از بازار خرس زمانی است که سرمایه گذاران بیشتر ریسک پذیر باشند. این نوع بازار خرس میتواند ماه ها یا سالها دوام داشته باشد زیرا سرمایه گذاران از گمانه زنی به نفع شرط بندی مطمئن پرهیز میکنند.

بازارهای خرس اغلب به دلایل مختلفی اتفاق میافتند، اما به طور کلی، یک اقتصاد ضعیف یا کند میتواند بازار خرس را به همراه داشته باشد. نشانه های ضعف یا کندی اقتصاد به طور معمول اشتغال کم، درآمد دسترسی کم، بهره وری ضعیف و افت سود تجارت است. بعلاوه، هرگونه مداخله دولت در اقتصاد نیز میتواند بازار خرس را تحریک کند.

به عنوان مثال، تغییر در نرخ مالیات یا نرخ وجوه فدرال میتواند منجر به بازار خرس شود. به همین ترتیب، کاهش اعتماد سرمایه گذار نیز ممکن است نشانه آغاز یک بازار خرس باشد. وقتی سرمایه گذار اعتقاد دارد که اتفاقی در شرف وقوع است اقدام به فروش سهام برای جلوگیری از ضرر و زیان خواهند کرد.

بازارهای خرس میتوانند چندین سال یا فقط چند هفته دوام داشته باشند. یک بازار خرس وابسته میتواند از ۱۰ تا ۲۰ سال دوام داشته باشد و با بازدهی کمتر از متوسط به طور پایدار مشخص میشود. ممکن است در بازارهای خرس وابسته تجمعاتی برگزار شود که سهام یا شاخص ها برای یک دوره افزایش یابند، اما سودها پایدار نیستند و قیمت ها به سطوح پایین تر باز میگردند. از طرف دیگر، یک بازار خرس چرخشی میتواند از چند هفته تا چند ماه ادامه داشته باشد.

شاخص های اصلی بازار ایالات متحده در تاریخ ۲۴ دسامبر ۲۰۱۸ نزدیک به سطح بازار قرار داشتند و فقط از افت ۲۰ درصدی ناراحت بودند. اخیراً، شاخص های عمده شامل۵۰۰ S&P و Dow Jones Industrial Average بین ۱۱ تا ۱۲ مارس ۲۰۲۰ به شدت در قلمرو بازار خرس سقوط کردند. قبل از آن، آخرین بازار خرس طولانی مدت در ایالات متحده بین ۲۰۰۷ و ۲۰۰۹ در بحران مالی رخ داده است و تقریباً ۱۷ ماه دوام آورد. ۵۰۰ S&P در آن مدت ۵۰٪ ارزش خود را از دست داد.

در مارس ۲۰۲۰، سهام جهانی در پی شیوع کرونا ویروس جهانی وارد یک بازار خرس ناگهانی شد و داو جونز را در طی چند هفته از بالاترین رقم نزدیک به ۳۰،۰۰۰ به زیر ۱۹،۰۰۰ رساند.

مراحل یک بازار خرس

- مرحله اول با قیمت های بالا و تمایلات بالای سرمایه گذار مشخص میشود. در پایان این مرحله، سرمایه گذار شروع به ترک بازارها و سود خود میکند.

- در مرحله دوم، قیمت سهام به شدت شروع به کاهش میکند، فعالیت های تجاری و سود شرکت ها شروع به کاهش میکند و شاخص های اقتصادی که ممکن است یک بار مثبت بوده باشند، ارزششان از متوسط هم کمتر میشود. برخی از سرمایه گذاران با شروع تمایلات کمی احساس خطر میکنند که از این به عنوان کاپیتولاسیون یاد میشود.

- مرحله سوم نشان می دهد دلالان کم کم وارد بازار میشوند و در نتیجه برخی از قیمت ها و حجم معاملات را افزایش میدهند.

- در مرحله چهارم و آخرین مرحله، قیمت سهام همچنان به ارامی روند نزولی دارد. همانطور که قیمت های پایین و خبرهای خوب دوباره باعث جذب سرمایه گذاران میشود، بازارهای خرس منجر به بازارهای گاو میشود.

خرس و گاو

تصور میشود که اصطلاح بازار خرس نام خود را از روشی گرفته است که در آن خرس به طعمه خود حمله میکند یعنی پنجه های خود را به سمت پایین میکشد. به همین دلیل به بازارهایی با افت قیمت سهام بازار خرس گفته میشود. درست مثل بازار خرس، ممکن است بازار گاو نیز با توجه به روشی که گاو با بالا بردن شاخ هایش حمله میکند، نامگذاری شده باشد.

مقایسه بازارهای خرسی و اصلاحات

بازار خرس نباید با اصلاحات، که یک روند کوتاه مدت است و طول آن کمتر از دو ماه است اشتباه گرفته شود. در حالی که اصلاحات فرصت مناسبی را برای سرمایه گذاران برای یافتن یک نقطه ورود به بازارهای سهام فراهم میکند. بازارهای خرس بندرت نقاط ورود مناسبی را ارائه میدهند. این مانع به این دلیل است که تعیین انتهای بازار خرس تقریباً غیرممکن است. تلاش برای جبران ضرر و زیان میتواند سخت باشد، مگر اینکه سرمایه گذاران، از فروش استقراضی یا از استراتژی های دیگر برای کسب سود در بازارهای در حال سقوط استفاده کنند.

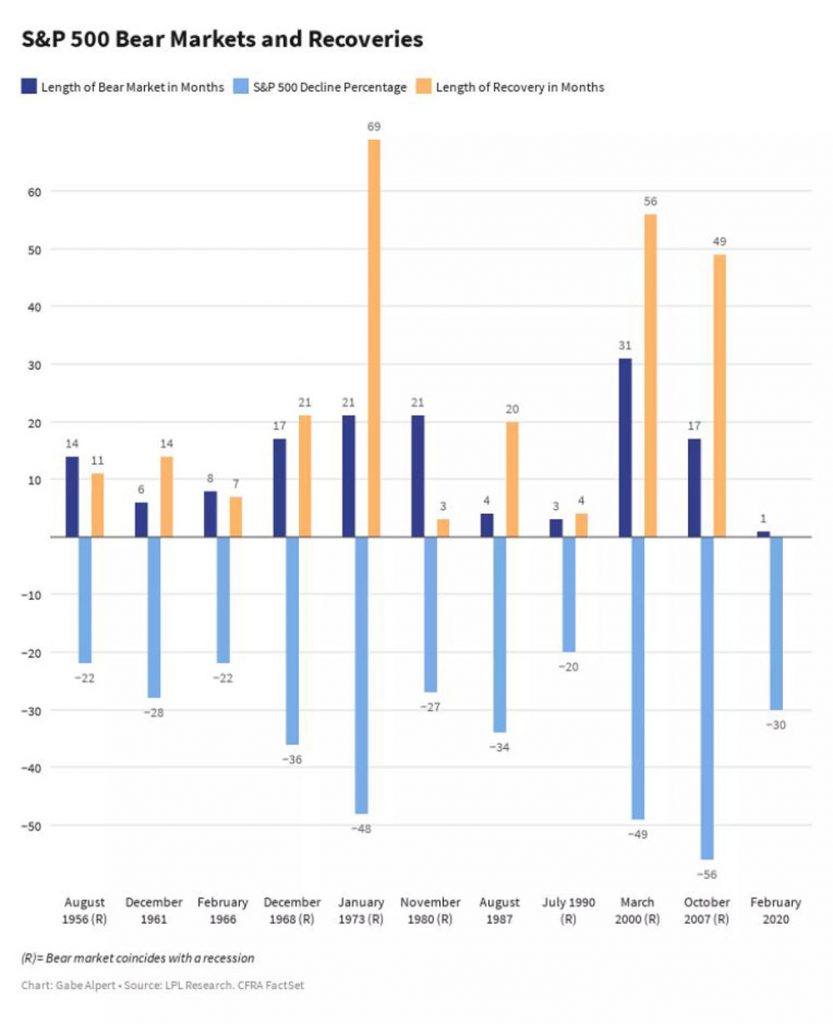

بین سالهای ۱۹۰۰ و ۲۰۱۸ ، ۳۳ بازار خرس وجود داشت که میانگین آنها هر ۳.۵ سال یکبار است. یکی از جدیدترین بازارهای خرس مصادف با بحران مالی جهانی است که بین اکتبر ۲۰۰۷ و مارس ۲۰۰۹ اتفاق افتاده است. در آن زمان میانگین صنعتی داو جونز (DJIA) 54٪ کاهش یافت.

فروش استقراضی (Short Selling) در بازارهای خرس

سرمایه گذاران میتوانند در بازار خرس با فروش استقراضی سود کسب کنند. این روش شامل فروش سهام قرض شده و خرید مجدد آنها با قیمت پایین است. این یک تجارت فوق العاده پرخطر است و در صورت عدم موفقیت میتواند خسارات سنگینی به بار آورد. قبل از ثبت سفارش فروش استقراضی، یک فروشنده استقراضی باید سهام خود را از کارگزار قرض بگیرد. مبلغ سود و زیان فروشنده استقراضی تفاوت بین قیمت فروش سهام و قیمت خرید مجدد آنها است که به عنوان “تحت پوشش” شناخته میشود.

به عنوان مثال، یک سرمایه گذار ۱۰۰ سهم از سهام خود را با قیمت ۹۴ دلار قرض میکند. قیمت سقوط میکند و سهام ۸۴ دلار پوشش داده میشود. سرمایه گذار سود ۱۰ دلار*۱۰۰=۱.۰۰۰دلار به جیب میزند. اگر سهام بطور غیرمنتظره معاملات بالاتری داشته باشد، سرمایه گذار مجبور میشود سهام را با پرداخت حق بیمه بازخرید کند و خسارات سنگینی به بار آورد.

گزینه ها و معکوس کردن ETF ها در بازارهای خرسی

یک گزینه خرید به مالک این آزادی را میدهد که مسئولیت فروش سهام با قیمت مشخص را در یک تاریخ خاص یا قبل از آن نداشته باشد. از گزینه های Put میتوان برای حدس در مورد افت قیمت سهام استفاده کرد و از اوراق بهادار برای مدت طولانی و همچنین از سقوط قیمت ها محافظت میکند. سرمایه گذاران برای انجام چنین معاملاتی باید امتیازات گزینه در حساب های خود داشته باشند. در خارج از بازار خرس، خرید اجناس به طور کلی ایمن تر از فروش استقراضی است.

ETF معکوس برای تغییر مقادیر در جهت مخالف شاخصی که دنبال میکنند، طراحی شده است. به عنوان مثال، اگر شاخص ۵۰۰ S&P یک درصد کاهش یابد، ETF معکوس برای ۵۰۰ S&P یک درصد افزایش مییابد. ETF های معکوس زیادی وجود دارد که بازده شاخصی را که کنترل میکنند دو و سه برابر بزرگ می کند. مانند گزینه ها، میتوان از ETF معکوس برای حدس یا محافظت از اوراق بهادار استفاده کرد.

نمونه های واقعی از بازارهای خرس

بحران پیش فرض وام مسکن با بالون در اکتبر ۲۰۰۷ با بازار بورس برخورد کرد. در آن زمان، ۵۰۰ S&P به بالاترین سطح یعنی ۱۵۶۵.۱۵ در ۹ اکتبر رسید. تا ۵ مارس ۲۰۰۹، به دلیل میزان و وام های مسکن، به ۶۸۲.۵۵ سقوط کرد. پیش فرض های اقتصاد کل مشخص شد. شاخص های اصلی بازار ایالات متحده در ۲۴ دسامبر ۲۰۱۸ مجدداً نزدیک به قلمرو بازار خرس بودند و فقط از افت ۲۰ درصدی ناراحت بودند.

اخیراً، Dow Jones Industrial Average در ۱۱ مارس ۲۰۲۰ وارد بازار خرس شد و پس از آن در ۱۲ مارس ۲۰۲۰، ۵۰۰ S&P وارد بازار خرس شد. این دنباله دارترین بازار گاو ثبت شده برای شاخص بود که از مارس ۲۰۰۹ آغاز شد سهام توسط اثرات ویروس کرونا ویروس COVID-19 و کاهش قیمت نفت به دلیل تقسیم بین عربستان سعودی و روسیه کاهش یافت. در این دوره، داو جونز طی چند هفته به شدت از بالاترین سطح تاریخی نزدیک به ۳۰،۰۰۰ به زیر ۱۹،۰۰۰ سقوط کرد.

نمونه های دیگر شامل رکود بزرگ ۱۹۲۹ است. پیامد ترکیدن حباب دات کام در مارس ۲۰۰۰، که تقریباً ۴۹٪ ارزش ۵۰۰ S&Pرا از بین برد و تا اکتبر ۲۰۰۲ ادامه داشت.

با ۱۰۰.۰۰۰ دلار پول نقد مجازی بدون خطر رقابت کنید مهارت های معاملاتی خود را با شبیه ساز سهام رایگان آزمایش کنید. با هزاران تاجر رقابت کنید. قبل از شروع به خطر انداختن پول خود، در یک محیط مجازی معاملات را ارسال کنید. استراتژی های معاملاتی را تمرین کنید تا هنگامی که آماده ورود به بازار واقعی هستید. همین امروز شبیه ساز سهام را امتحان کنید.