یکی از روشهای تحلیل تکنیکال که در تمامی بازارهای مالی مانند بورس، فارکس، ارزهای دیجیتال و غیره مورد استفاده قرار میگیرد، پرایس اکشن است. این روش به عنوان یکی از پرطرفدارترین رویکردهای تحلیل تکنیکال شناخته میشود و در ادامه این مقاله به بررسی آن خواهیم پرداخت؛ همراه ما باشید.

پرایس اکشن (Price Action) چیست؟

پرایس اکشن (Price Action) به روش تحلیلی در بازارهای مالی گفته میشود که بدون استفاده از اندیکاتورهای پیچیده، تمرکز آن بر روی قیمتهای تاریخی و حرکتهای قیمت است. در این روش، تحلیلگران و معاملهگران بر اساس الگوهای قیمتی و حرکات قیمتی گذشته، تصمیمگیری میکنند.

در واقع، تحلیل پرایس اکشن به مطالعه رفتار قیمت و شناسایی الگوهایی مانند خطوط حمایت و مقاومت، شمعهای قیمتی، و الگوهای نموداری میپردازد. هدف این تحلیل، شناسایی فرصتهای معاملاتی و پیشبینی حرکتهای آینده قیمت است. این روش به دلیل سادگی و عدم وابستگی به ابزارهای اضافی، مورد توجه بسیاری از معاملهگران حرفهای و آماتور قرار گرفته است.

عنصر کلیدی در پرایس اکشن

سادگی نمودار یکی از عناصر کلیدی در پرایس اکشن محسوب میشود. معاملهگرانی که از این روش برای معاملات خود استفاده میکنند، اغلب به اصل “ساده نگه داشتن” (Keep It Simple) پایبند هستند. آنها بر این باورند که دیگر معاملهگران با افزودن ابزارها، اندیکاتورها، اسیلاتورها و تجزیه و تحلیلهای بیش از حد، نمودارها را پیچیده کرده و معاملهگری را دشوار میکنند.

به همین دلیل، پرایس اکشن با نامهای دیگری نظیر “معاملات با نمودار پاک”، “معاملات برهنه” یا “معاملات خام” نیز شناخته میشود، زیرا این سبک بر استفاده از نمودارهای ساده و فاقد اندیکاتورهای اضافی تاکید دارد.

سبک های مختلف در پرایس اکشن

پرایس اکشن به عنوان یک روش تحلیلی در بازارهای مالی، دارای سبکها و رویکردهای مختلفی است. هر یک از این سبکها به معاملهگران امکان میدهند که بر اساس تحلیلهای قیمتی تصمیمگیریهای متفاوتی داشته باشند. در ادامه به برخی از معروفترین سبکهای پرایس اکشن میپردازیم:

- پرایس اکشن کلاسیک

این سبک به اصول اولیه پرایس اکشن مانند شناسایی سطوح حمایت و مقاومت، خطوط روند، و الگوهای کلاسیک نموداری مانند الگوی سر و شانه، دو قله و دو دره تمرکز دارد. معاملهگران در این سبک با استفاده از این الگوها و سطوح، نقاط ورود و خروج را تعیین میکنند. - پرایس اکشن RTM (Return to Mean)

در سبک RTM، معاملهگران به دنبال بازگشت قیمت به میانگین هستند. در این روش، تحلیلگران به دنبال یافتن سطوحی هستند که قیمت از آنجا بازگشت کرده و به میانگین خود نزدیک میشود. در این سبک، سطوح حمایت و مقاومت نقش مهمی ایفا میکنند و معاملهگران به دنبال بازگشت قیمت از این سطوح هستند. - پرایس اکشن اسکالپینگ (Scalping)

در این سبک، معاملهگران بر روی بازههای زمانی کوتاهتر (مانند ۱ دقیقه یا ۵ دقیقه) تمرکز میکنند و با هدف کسب سودهای کوچک و مکرر وارد بازار میشوند. در پرایس اکشن اسکالپینگ، تحلیل کندل استیکها و حرکت سریع قیمت بسیار حائز اهمیت است. - پرایس اکشن عرضه و تقاضا (Supply and Demand)

در این روش، تمرکز اصلی بر روی شناسایی نواحی عرضه و تقاضا است. نواحی عرضه، سطوحی هستند که در آن فروشندگان زیادی وجود دارند و احتمال کاهش قیمت وجود دارد؛ و نواحی تقاضا، نقاطی هستند که خریداران زیادی حاضر به خرید هستند و احتمال افزایش قیمت وجود دارد. معاملهگران به دنبال ورود به بازار در نزدیکی این نواحی هستند. - پرایس اکشن ICT (Inner Circle Trader)

سبک ICT که توسط یک معاملهگر به نام مایکل هادلستون توسعه یافته است، به بررسی رفتارهای قیمت با تمرکز بر روی نقدینگی بازار و حرکات الگویی قیمت میپردازد. در این سبک، معاملهگران از مفاهیمی مانند جابهجایی نقدینگی، شکستهای جعلی (False Breakouts) و نواحی عدم تعادل استفاده میکنند. - پرایس اکشن وایکوف (Wyckoff Method)

روش وایکوف یک سبک مبتنی بر عرضه و تقاضا است که بازار را به سه فاز اصلی تقسیم میکند:

– انباشت (Accumulation): زمانی که خریداران در حال جمعآوری داراییها هستند.

– توزیع (Distribution): زمانی که داراییها فروخته میشوند.

– حرکت: زمانی که بازار حرکت اصلی خود را شروع میکند.

این روش به تحلیلگران کمک میکند تا نقاط ورود و خروج بهتری را در طول این فازها شناسایی کنند. - پرایس اکشن کندل استیک (Candlestick Patterns)

در این سبک، تمرکز اصلی بر روی تحلیل الگوهای کندل استیک (شمعی) است. معاملهگران با شناسایی الگوهایی مانند “پین بار”، “انگالفینگ” و “دوجی”، حرکات آتی قیمت را پیشبینی کرده و بر اساس آن معاملات خود را انجام میدهند. - پرایس اکشن بدون اندیکاتور (Naked Trading)

این سبک، خالصترین شکل پرایس اکشن است که در آن معاملهگران به طور کامل از هرگونه اندیکاتور فاصله گرفته و فقط با استفاده از نمودار قیمت و حرکات آن، تصمیمگیری میکنند. این سبک نیازمند تجربه و مهارت بالایی است. - پرایس اکشن چند چارتی (Multi-Timeframe Analysis)

در این سبک، معاملهگران از چندین بازه زمانی مختلف برای تحلیل بازار استفاده میکنند. بهعنوان مثال، ممکن است ابتدا روند کلی بازار را در تایمفریمهای بالاتر (مانند روزانه) بررسی کنند و سپس به تایمفریمهای کوتاهتر (مانند ۱۵ دقیقه) برای پیدا کردن نقطه ورود مناسب بپردازند. - پرایس اکشن بریک اوت (Breakout Trading)

در این سبک، معاملهگران به دنبال شناسایی نقاط شکست (Breakout) هستند. این نقاط معمولاً زمانی اتفاق میافتند که قیمت یک سطح حمایت یا مقاومت مهم را شکسته و در جهت جدیدی حرکت میکند. معاملهگران بریک اوت از این حرکتهای ناگهانی و قدرتمند برای سودآوری استفاده میکنند.

هر یک از این سبکهای پرایس اکشن به معاملهگران کمک میکند تا بسته به شرایط بازار و استراتژی شخصی خود، بهترین نقاط ورود و خروج را پیدا کنند. انتخاب سبک مناسب به تجربه، نوع بازار و اهداف معاملهگر بستگی دارد. معاملهگران موفق اغلب یک یا چند سبک را با هم ترکیب کرده و استراتژیهای خود را بهبود میبخشند.

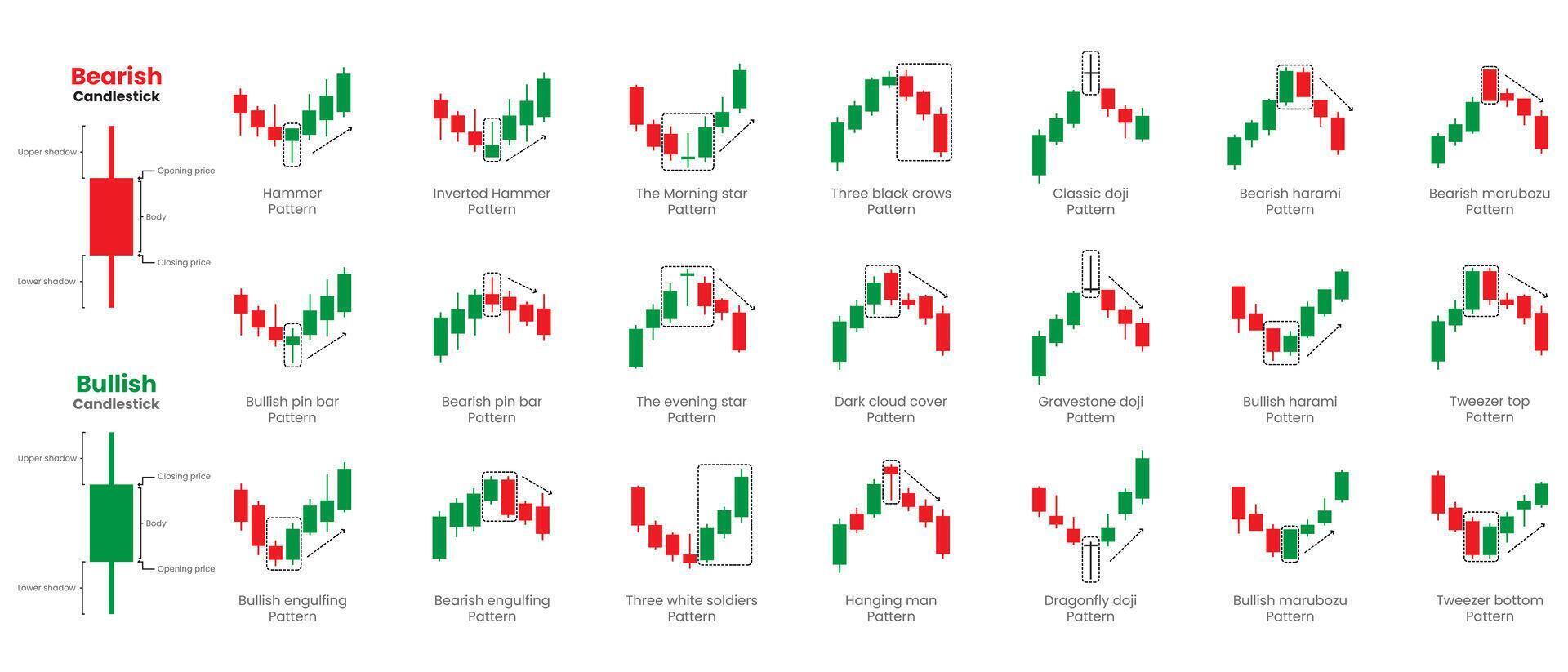

الگوهای کندلی (Candlestick Patterns)

الگوهای کندلی بخش مهمی از پرایس اکشن هستند و به معاملهگران کمک میکنند تا حرکات احتمالی بازار را پیشبینی کنند. این الگوها از شکلگیری شمعهای قیمتی (کندلها) به وجود میآیند و به دو دسته کلی الگوهای بازگشتی و الگوهای ادامهدهنده تقسیم میشوند. در ادامه به انواع مهم الگوهای کندلی در پرایس اکشن میپردازیم:

۱-الگوهای بازگشتی (Reversal Patterns)

این الگوها نشاندهنده تغییر جهت روند فعلی هستند و به معاملهگران کمک میکنند تا نقاط برگشت قیمت را شناسایی کنند.

پین بار (Pin Bar): پین بار یکی از معروفترین الگوهای بازگشتی است که به تغییر جهت قیمت اشاره دارد. این الگو دارای بدنه کوچک و دم بلندی است که نشاندهنده فشار خرید یا فروش قوی است. معمولاً دم بلند این الگو به سمت روند قبلی و بدنه به سمت روند جدید است.

الگوی انگالفینگ (Engulfing Pattern)

– انگالفینگ صعودی: این الگو زمانی شکل میگیرد که یک کندل صعودی، کندل نزولی قبلی را به طور کامل در بر میگیرد، که نشاندهنده تغییر روند به سمت صعود است.

– انگالفینگ نزولی: در این حالت، یک کندل نزولی کندل صعودی قبلی را پوشش میدهد، که نشاندهنده تغییر روند به سمت نزول است.

الگوی چکش (Hammer): این الگو در انتهای روند نزولی ظاهر میشود و دارای دم بلندی در پایین بدنه است، که نشاندهنده بازگشت احتمالی قیمت به سمت بالا است. الگوی چکش به دلیل وجود فشار خرید قوی بعد از کاهش قیمت شناخته میشود.

الگوی مرد آویزان (Hanging Man): این الگو مشابه چکش است اما در انتهای یک روند صعودی رخ میدهد و نشاندهنده بازگشت روند به سمت نزولی است. وجود دم بلند در پایین بدنه نشاندهنده افزایش فشار فروش است.

الگوی دوجی (Doji): الگوی دوجی زمانی شکل میگیرد که قیمت باز و بسته شدن تقریباً برابر باشد و نشاندهنده عدم قطعیت در بازار است. دوجی میتواند سیگنالی برای بازگشت روند باشد، به ویژه اگر پس از یک روند قوی صعودی یا نزولی ظاهر شود.

الگوی ستاره صبحگاهی و ستاره شامگاهی (Morning Star & Evening Star)

– ستاره صبحگاهی: این الگو در انتهای روند نزولی ظاهر میشود و از سه کندل تشکیل شده است: یک کندل نزولی قوی، یک کندل کوچک (که نشاندهنده تغییر حرکت است) و یک کندل صعودی قوی.

– ستاره شامگاهی: این الگو در انتهای روند صعودی رخ میدهد و شامل سه کندل است: یک کندل صعودی قوی، یک کندل کوچک، و یک کندل نزولی قوی که نشاندهنده بازگشت روند به سمت نزول است.

۲-الگوهای ادامهدهنده (Continuation Patterns)

این الگوها نشاندهنده ادامه روند فعلی هستند و معمولاً پس از یک توقف کوتاه در روند قیمتی شکل میگیرند.

الگوی سه دره درونی (Three Inside Up & Down)

– سه دره درونی صعودی: این الگو از سه کندل تشکیل شده است. ابتدا یک کندل نزولی قوی، سپس یک کندل کوچکتر که در داخل کندل اول بسته میشود، و در نهایت یک کندل صعودی که نشاندهنده ادامه روند صعودی است.

– سه دره درونی نزولی: این الگو شامل یک کندل صعودی قوی، سپس یک کندل کوچک که در داخل کندل اول بسته میشود و در نهایت یک کندل نزولی که نشاندهنده ادامه روند نزولی است.

الگوی سه سرباز سفید (Three White Soldiers): این الگو از سه کندل صعودی پشت سر هم تشکیل شده است و نشاندهنده قدرت خریداران و ادامه روند صعودی است. کندلها باید بدنههای بلند و دمهای کوتاه داشته باشند.

الگوی سه کلاغ سیاه (Three Black Crows): این الگو از سه کندل نزولی پشت سر هم تشکیل شده است و نشاندهنده قدرت فروشندگان و ادامه روند نزولی است. هر کندل باید بدنه بلند و دم کوتاه داشته باشد.

۳-الگوهای ترکیبی (Combination Patterns)

این الگوها معمولاً به صورت ترکیبی از چند کندل شکل میگیرند و به تحلیلگران کمک میکنند تا نقاط قوت یا ضعف در بازار را شناسایی کنند.

الگوی پوشا (Engulfing): در این الگو، یک کندل بزرگ به طور کامل کندل قبلی را میپوشاند و نشاندهنده تغییر جهت یا ادامه روند فعلی است. الگوی صعودی یا نزولی بسته به موقعیت آن در روند بازار متفاوت خواهد بود.

الگوی هارامی (Harami): الگوی هارامی یک الگوی دوتایی است که کندل دوم بهطور کامل در داخل بدنه کندل اول قرار میگیرد. این الگو میتواند نشاندهنده ضعف روند فعلی و احتمال بازگشت یا ادامه روند باشد.

الگوهای کندلی در پرایس اکشن ابزارهای مهمی برای پیشبینی تغییرات احتمالی در بازار هستند. این الگوها میتوانند سیگنالهای مفیدی برای ورود یا خروج از معاملات فراهم کنند و بسته به نوع الگو، به معاملهگران کمک میکنند تا نقاط بازگشت یا ادامه روند را شناسایی کنند. با تمرین و تجربه، معاملهگران میتوانند الگوهای کندلی را به طور موثرتری در استراتژیهای معاملاتی خود به کار ببرند.

مزایای استفاده از پرایس اکشن

- از پرایس اکشن می توان در تمامی بازارهای مالی از جمله بورس، کریپتو، فارکس و…. استفاده کرد.

- پرایس اکشن در تمامی تایم فریم ها (از یک دقیه تا ماهانه) قابل استفاده است.

- در هنگام استفاده از پرایس اکشن نیازی به اندیکاتور و اسیلاتور نیست.

- این روش تحلیل بر اساس رفتار و حرکات قیمت است و نیازی به تحلیل فاندامنتال ندارد.

- یادگیری و اجرای در سبک های پرایس اکشن آسان و ساده است.

- سبک های پرایس اکشن متنوع و زیاد است.

- با استفاده از همه نرم افزار و هر پلتفرم های معاملاتی که در که اینترنت وجود دارد میتوان با این روش تحلیلی به بررسی نمودارهای مختلف پرداخت.

معایب استفاده از پرایس اکشن

- تحلیل پرایس اکشن نیازمند تجربه و مهارت بالاست. برای شناسایی الگوهای قیمتی و تصمیمگیری صحیح، معاملهگران باید تجربه کافی داشته باشند.

- در برخی از شرایط، پرایس اکشن ممکن است سیگنالهای واضحی ارائه ندهد یا الگوها به درستی شکل نگیرند، که میتواند منجر به سردرگمی شود.

- پرایس اکشن بر تحلیل حرکات قیمت تمرکز دارد و ممکن است عوامل بنیادی مهمی مانند اخبار اقتصادی یا تغییرات در سیاستهای مالی را نادیده بگیرد.

- در بازارهایی با نوسانات زیاد، تحلیل پرایس اکشن ممکن است دشوارتر باشد و سیگنالهای قوی و دقیقی را ارائه نکند.

- پرایس اکشن بیشتر برای تحلیل روندهای کوتاهمدت و میانمدت مناسب است و ممکن است برای پیشبینی روندهای بلندمدت به اندازه کافی دقیق نباشد.

- برای اجرای صحیح استراتژیهای پرایس اکشن، تحلیل دقیق و زمانبر ضروری است و ممکن است برای برخی معاملهگران وقتگیر باشد.

- تحلیل پرایس اکشن به تفسیر فردی وابسته است و ممکن است تحلیلهای مختلف از یک الگوی قیمتی به نتایج متفاوتی برسند.

- برخلاف برخی روشهای تحلیلی دیگر، پرایس اکشن ممکن است نقاط دقیق ورود و خروج را به وضوح مشخص نکند و نیاز به تحلیل بیشتر و تصمیمگیری شخصی داشته باشد.

مفاهیم کلیدی در پرایس اکشن

در تحلیل پرایس اکشن، ستاپ، تریگر و سیگنال مفاهیم کلیدی هستند که به تصمیمگیری در مورد ورود و خروج از بازار کمک میکنند. در اینجا به توضیح هر یک از این مفاهیم میپردازم:

۱- ستاپ (Setup):

ستاپ به الگو یا شرایط خاصی اشاره دارد که نشاندهنده امکان ورود به یک معامله است. این شرایط معمولاً شامل تشکیل الگوهای قیمتی یا رسیدن به سطوح کلیدی است که میتواند فرصتهای معاملاتی را معرفی کند. به عبارت دیگر، ستاپ شرایطی است که معاملهگر برای شروع یک تحلیل یا بررسی بیشتر در بازار شناسایی میکند.

– الگوهای قیمتی مانند سر و شانه، دوتاییها و سهتاییها که نشاندهنده احتمال تغییر روند هستند.

– سطوح حمایت و مقاومت که قیمت به آنها نزدیک شده و ممکن است رفتار خاصی از خود نشان دهد.

۲- تریگر (Trigger):

تریگر سیگنالی است که بعد از شناسایی ستاپ، به معاملهگر اعلام میکند که زمان ورود به معامله رسیده است. به عبارت دیگر، تریگر شرایطی است که نشاندهنده تأیید استراتژی و شروع عملی است.

– سیگنالهای کندلاستیک: مانند الگوی انگلفینگ (Engulfing) یا دوجی (Doji) که نشاندهنده تغییر روند یا ادامه آن هستند.

– شکست سطح کلیدی: زمانی که قیمت سطح حمایت یا مقاومت را میشکند و تریگر ورود به معامله فعال میشود.

۳- سیگنال (Signal):

سیگنال به اطلاعات یا نشانههایی اشاره دارد که به معاملهگر کمک میکنند تا تصمیم بگیرد که آیا باید وارد معامله شود یا خیر. سیگنالها ممکن است از طریق ستاپها و تریگرها شناسایی شوند و معمولاً شامل تأییدیههایی هستند که به معنی قوی بودن فرصت معاملاتی هستند.

– سیگنالهای تکنیکال: مانند شکسته شدن خط روند یا تشکیل الگوهای خاص کندلاستیک که نشاندهنده قدرت یک روند یا تغییر آن هستند.

– سیگنالهای حجم معاملات: افزایش یا کاهش حجم معاملات میتواند تأییدی بر اعتبار یک سیگنال باشد.

این مفاهیم به معاملهگران کمک میکنند تا تحلیلهای دقیقتری انجام دهند و تصمیمات بهتری در معاملات خود بگیرند.