چرا خواندن نمودارهای ارزهای دیجیتال برای تریدرها ضروری است؟ خواندن نمودار ارزهای دیجیتال برای معامله گران مهم است تا بهترین فرصت را در بازار بیابند؛ زیرا تحلیل تکنیکال میتواند به سرمایه گذاران کمک کند تا روندهای بازار را شناسایی کرده و حرکتهای آتی قیمت یک دارایی را پیش بینی کنند.

تحلیل تکنیکال و روندهای آماری جمع آوری شده در طول زمان برای درک چگونگی تأثیر عرضه و تقاضای یک دارایی بر تغییرات قیمت آتی آن اشاره دارد. خواندن نمودارهای بازار ارز دیجیتال می تواند به سرمایه گذاران کمک کند تا بر اساس زمانی که انتظار دارند حرکت های صعودی و نزولی پایان یابد، تصمیمات درستی بگیرند.

حرکت صعودی به رشد قیمت اشاره دارد که توسط گاوها (خریداران) انجام میشود. حرکت نزولی یک حرکت نزولی قیمت است که توسط خرسها (فروشندگان)، ایجاد میشود. تحلیل تکنیکال میتواند به تریدرها کمک کند تا روند و الگوهای قیمت را در نمودارها برای یافتن فرصتهای معاملاتی ارزیابی کنند. بهترین نمودارهای کریپتو به نظارت بر حرکات بازار کمک می کنند، اما مشکلاتی نیز دارند.

روشهای خواندن نمودارهای ارزهای دیجیتال

تحلیل تکنیکال چیست؟

تحلیل تکنیکال یکی از روشهای بررسی بازار و تحلیل قیمت داراییها است که تحلیلگران در کنار تحلیل فاندامنتال از آن استفاده میکنند. در این نوع تحلیلها، از نمودار و ابزارها استفاده میشود. تحلیل تکنیکال به پیش بینی قیمت ارز دیجیتال بر اساس تاریخچه قیمت و حجم معاملات میپردازد.

تحلیل تکنیکال اولیه در قرن ۱۷ و ۱۸ مورد استفاده قرار میگرفت، اما شکل مدرن آن، از زمان فعالیت چارلز داو، خالق شاخص اقتصادی میانگین صنعتی داو جونز، شروع شد. از این تحلیل علاوه بر سهام و بورس در بازار رمز ارزها نیز استفاده میشود.

با این که در این نوع تحلیل با شاخص، نمودار و اعداد سر و کار دارید، اما نوعی بررسی رفتار انسانها در بازارهای مالی به شمار میرود. رفتارهایی که احساس کاربران را در قالب شاخص ترس و طمع، نشان میدهد.

زمانی که تریدر، یک ارز دیجیتال را میخرد یا میفروشد، بازار را برای رمز ارز مورد نظر شکل میدهد و احساس معاملهگران بر قیمت دارایی تاثیر میگذارد. همچنین تحلیل تکنیکال را میتوان بررسی و تحلیل رفتارهای انسانی معرفی کرد.

تحلیل فاندامنتال نیز به اعلامیه شرکتها، وضعیت بلاکچین، دنبال کردن اخبار و رویدادها اشاره دارد.

۱- نظریه داو و اصول ششگانه

نظریه یا تئوری داو بخش مهمی از تحلیل تکنیکال را شامل میشود که حتی قبل از معرفی کندل استیکها، از این نظریه استفاده میشد. البته امروزِ، معاملهگران بهترین استراتژیهای معاملاتی را با کمک تئوری داو و کندل استیکها ادغام میکنند.

نظریه داو توسط چارلز اچ داو (وال استریت را تاسیس کرد) ارائه شد. او در زمان حیات خود مجموعهای از مقالات که بعدها به نظریه داو معروف شد را نوشت.

چارلز داو با همکاری ادوارد جونز و چارلز برگسترسر شرکت Dow Jones & Company را راه اندازی کردند و در سال ۱۹۸۶ شاخص میانگین صنعتی داو جونز را گسترش دادند. داو همچنین به معرفی اولین شاخص سهام مشهور به شاخص حمل و نقل داوجونز (DJT) و میانگین صنعتی داو جونز (DJIA) کمک کرد.

این نظریه دارای شش جزء اصلی است که به عنوان اصول ششگانه نظریه داو شناخته میشود. بیایید آنها را یکی یکی در ادامه مطلب مرور کنیم.

بازار گویای همه چیز است

این اصل نزدیک به چیزی است که امروزِ به عنوان فرضیه بازار کارآمد (EMH) شناخته میشود و بیان میکند: قیمت داراییها منعکس کننده تمام اطلاعات موجود از قبل است.

یکی از مهمترین اصول تحلیل تکنیکال، اولین اصل تئوری داو است. این اصل بیان میکند که بازار تمام اطلاعات موجود را در قیمت ارزهای دیجیتال منعکس میکند و بر اساس این اطلاعات داراییها قیمت گذاری میشوند. اگر انتظار میرود که قیمت یک دارایی روند مثبتی را آغاز کند، بازار ارزش دارایی را صعودی قیمت گذاری میکند.

روندهای بازار

تئوری داو همچنین نشان میدهد که بازارها سه نوع روند را تجربه میکنند. روندهای اولیه تحرکات عمده بازار هستند و احتمالا ماهها یا سالها طول میکشند. روندهای اولیه میتوانند بازار صعودی یا نزولی باشند؛ به این معنی که قیمت دارایی در طول زمان در حال افزایش یا کاهش است.

همچنین روندهای ثانویه نیز مشاهده میشوند که ممکن است بر خلاف روند اولیه عمل کنند. روندهای ثانویه میتواند اصلاح در بازارهای صعودی باشد، جایی که قیمت داراییها به طور موقت اصلاح میشود یا افزایش در بازارهای نزولی، جایی که قیمتها قبل از ادامه روند نزولی خود، موقتاً بالا میروند.

روندهای ثالث نیز وجود دارند که معمولاً یک هفته یا ۱۰ روز طول میکشد و اغلب فقط به عنوان روند کوتاه مدت در بازار در نظر گرفته میشود که میتواند نادیده گرفته شود؛ زیرا بر حرکات بلند مدت تأثیر نمیگذارد.

سرمایهگذاران با تحلیل این روندها به فرصتهای سرمایه گذاری دست پیدا میکنند. با این که روند اولیه، روند اصلی بازار است که باید به آن توجه شود، انتظار میرود فرصتهای مناسب سرمایه گذاری، زمانی رخ دهد که روند ثانویه مخالف روند اولیه حرکت کند.

برای مثال زمانی که روند اولیه یک ارز دیجیتال مثبت و روند ثانویه منفی پیش بینی شود، میتوان از خرید دارایی در کاهش قیمت و فروش در زمان افزایش قیمت سود خوبی بهدست آورد.

برای تشخیص نوع روند باید از تحلیل تکنیکال استفاده شود. سرمایه گذاران از ابراز و نمودارهای متعددی برای تشخیص نوع روند استفاده میکنند.

روندهای اولیه دارای سه مرحله هستند

روندهای اولیه، بلند مدت و دارای ۳ مرحله هستند. در یک بازار صعودی مراحل روند اولیه به شکل زیر خواهد بود:

انباشت: پس از روند نزولی قبلی، قیمت ارزهای دیجیتال همچنان پایین هستند؛ زیرا بازار تمایل بیشتری برای روند منفی دارد. معاملهگران حرفهای معمولا در این دوره قبل از افزایش شدید قیمت، داراییها را انباشت میکنند.

مشارکت عمومی: در این مرحله کاربران فرصتی که تریدرهای حرفهای مشاهده کردهاند را درک کرده و بیشتر مردم تمایل به خرید دارایی دارند. در این مرحله قیمت داراییها به سرعت افزایش مییابند.

مازاد و توزیع: در این روش روند به پایان خود نزدیک میشود. در این مرحله بازارسازها، داراییهای خود را توزیع میکنند؛ یعنی رمز ارزهای خود را به افرادی که هنوز متوجه معکوس شدن روند نشدهاند، میفروشند.

مطلب مرتبط: بازار گاوی (Bull Market) چیست؟

در یک بازار نزولی این مراحل برعکس اتفاق میافتند. در روند نزولی توزیع از سوی افرادی که رمز ارزها را میشناسند، آغاز شده و با مشارکت عمومی ادامه مییابد. در مرحله سوم، کاربران با نا امیدی ادامه میدهند. افرادی که میتوانند تغییرات قیمت ارز دیجیتال در آینده را مشاهده کنند، انباشت را آغاز خواهند کرد.

تریدرها میتوانند با بررسی روندهای مختلف فرصتهای سرمایه گذاری را پیدا کنند. به عنوان مثال، در طول روند اولیه صعودی، معاملهگران میتوانند از یک روند ثانویه نزولی برای خرید یک دارایی با قیمت پایینتر قبل از ادامه صعود، بهره ببرند. تشخیص این روندها به ویژه با استفاده از نظریه داو دشوار است؛ زیرا از نظر او روندهای اولیه سه مرحله دارند.

| بازار گاوی (Bull Market) | بازار خرسی (Bear market) | |

| مرحله انباشت | احساسات منفی در بازار | احساسات مثبت در بازار |

| مرحله مشارکت عمومی | بیشتر مردم، خرید ارز دیجیتال را آغاز کردهاند | بیشتر مردم، فروش ارز دیجیتال را آغاز کردهاند |

| مازاد و توزیع | فعالان متفکر بازار یک روند نزولی را پیش بینی کرده و شروع به فروش میکنند | فعالان متفکر بازار یک روند صعودی را پیش بینی کرده و شروع به خرید میکنند |

در حالی که هیچ تضمینی در مورد ثبات این روند وجود ندارد، سرمایه گذاران باید قبل از تصمیم گیری، آنها را در نظر بگیرند.

مطلب مرتبط: Bear Market (بازار خرس) چیست؟

همبستگی متقاطع شاخص

اصل چهارم تئوری داو نشان میدهد که روند بازار تنها زمانی تایید میشود که هر دو شاخص نشان دهند که روند جدیدی در حال شروع است. بر اساس این تئوری، اگر یک شاخص یک روند اولیه صعودی جدید را تایید کند، در حالی که شاخص دیگر در یک روند اولیه نزولی باقی بماند، تریدرها نباید فرض کنند که روند اولیه صعودی جدید شروع شده است.

اهمیت حجم معاملات

اصل پنجم تئوری داو میگوید: اگر قیمت ارز دیجیتال در جهت روند اولیه خود حرکت کند، حجم معاملات باید افزایش یابد و اگر برخلاف آن حرکت کند، باید کاهش یابد. حجم معاملات نشان دهنده میزان معامله یک دارایی در یک دوره خاص است و به عنوان یک شاخص ثانویه دیده میشود که در آن حجم پایین سیگنال ضعیف بودن یک روند را نشان میدهد، در حالی که حجم معاملات بالا، نشان دهنده قوی بودن یک روند است.

اگر بازار یک روند ثانویه نزولی با حجم کم در طول یک روند اولیه صعودی ببیند؛ به این معنی است که روند ثانویه نسبتا ضعیف است. اگر حجم معاملات در طول روند ثانویه بالا باشد، نشان میدهد که شرکت کنندگان بیشتری در بازار شروع به فروش دارایی کردهاند.

روندها تا زمان معکوس، معتبر هستند

در نهایت، اصل ششم تئوری داو نشان میدهد که اگر بازار دارای یک روند باشد، به روند خود خود ادامه خواهد داد. به عنوان مثال اگر سهام یک دارایی پس از اخبار مثبت، روند صعودی را آغاز کند تا زمانی که معکوس شدن روند تایید نشود این روند ادامه خواهد یافت.

همچنین این اصل بیان میکند: معکوسهای روند باید با شک و احتیاط برخورد شود؛ زیرا معکوسها در روندهای اولیه میتوانند به سادگی با روندهای ثانویه اشتباه گرفته شوند.

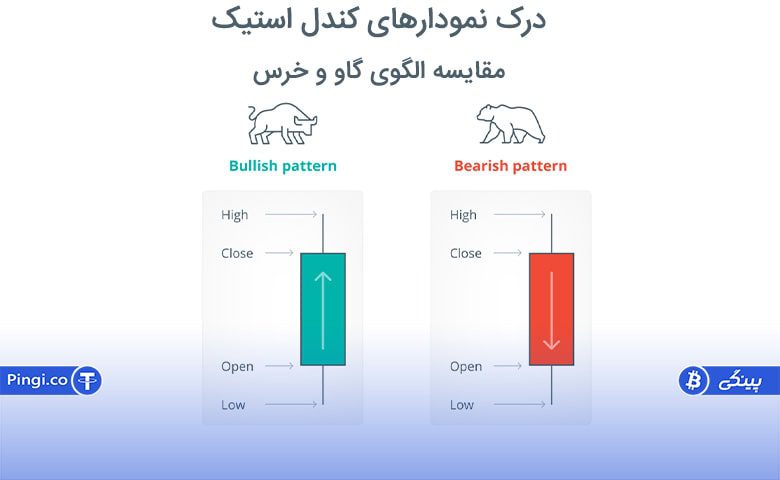

۲- نمودار کندل استیک

کندل استیکها، نوعی نمودار هستند که دادههای قیمت یک دارایی و خلاصهای از رفتار یک دارایی دیجیتال را نشان میدهد. در هر نمودار کندل استیک، محور افقی مربوط به زمان و محور عمودی مربوط به قیمت دارایی است. علاوه بر نمودارهای میلهای و خطی، کندل استیکها یکی از ابزارهای مهم تحلیل تکنیکال هستند.

هر کندل، قیمت دارایی را در دورههای زمانی یکسان نشان میدهد. به بیان ساده هر کندل بیشترین و کمترین قیمت یک دارایی در یک بازه زمانی خاص است. زمانی که قیمت روند مشخصی را دنبال میکند میتوان زا الگوهای کندل را تحلیل کرد.

کندل استیکها، روند اصلاح بازار صعودی و نزولی را نشان میدهند و استفاده از آنها در فروش و خرید ارز دیجیتال مهم است.

اصلی ترین شرط استفاده از این کندلها، شکل گیری روند قیمتی مشخص صعودی یا نزولی است. برای تحلیل سطح مقاومت و حمایت نیز میتوانید از کندلها استفاده کنید. تریدرها زمانی که تنها محدودهای برای حمایت یا مقاومت ایجاد شده باشد از کندل استیک استفاده میکند.

اگر بتوانید تحلیل درستی از کندل استیکها داشته باشید، بهترین زمان برای خرید ارز دیجیتال را پیدا خواهید کرد. البته این نمودارها معمولا برای انتخاب بهترین زمان برای فروش دارایی کاربرد خاصی ندارند.

یکی دیگر از کاربردهای این ابزارها، تشخیص احساسات موجود در بازار کریپتو است.

کندلها ممکن است معمولا با دو رنگ قرمز و سبز نمایش داده میشوند. کندلهای سبز نشان میدهد که قیمت در دوره مورد نظر، افزایش یافته است، در حالی که کندلهای قرمز نشان میدهد که قیمت کاهش یافته است.

برای مثال، یک فتیله بلند در بالای بدنه کندل میتواند نشان دهد که تریدرها سود میبرند و ممکن است به زودی فروش رخ دهد. برعکس، یک فتیله بلند در پایین میتواند به این معنی باشد که تریدرها هر بار که قیمت کاهش مییابد، دارایی را میخرند.

۳- سطوح حمایت و مقاومت

سطح حمایت و مقاومت یکی از رایجترین ابزارهای تحلیل تکنیکال بازار رمز ارزها است. زمانی که قیمت یک دارایی از هر کدام از این سطوح هبور کند، نشان دهنده عرضه و تقاضا است و احتمال ایجاد یک سطح مقاومت یا حمایت جدید نیز وجود دارد.

حمایت، سطحی است که تقاضا بسیار بالا است و احتمال سقوط دارایی کاهش مییابد. زمانی که قیمت یک ارز دیجیتال به سطح حمایت میرسد؛ چون گاوها تمایل زیادی به خرید دارایی دارند و فروشندگان تمایل کمتری برای فروش دارند، برای عبور از آن با مشکل مواجه است.

مقاومت، سطحی است که عرضه در آن بالا است و از افزایش قیمت دارایی، جلوگیری میکند. زمانی که قیمت دارایی به این سطح میرسد برای افزایش قیمت با مشکل مواجه است؛ زیرا زمانی که قیمت ارز دیجیتال افزایش یابد، فروشندگان تمایل بیشتری برای فروش و خریداران تمایل کمتری برای خرید دارند.

سطح حمایت و مقاومت را میتوان یکی از نکات کلیدی برای مدیریت ریسک بازار در نظر گرفت. شناسایی این سطوح فرصتهای معاملاتی برتر را نشان میدهد. باز کردن یک پوزیشن در نزدیکی سطح حمایت و مقاومت میتواند یک استراتژی معاملاتی سودمند باشد.

هر چه کاهش قیمت در یک سطح بیشتر باشد، احتمال کاهش و شروع روند نزولی افزایش مییاد و هر چه افزایش قیمت بیشتری رخ داده باشد، احتمال افزایش قیمت و صعود بیشتر میشود.

خواندن نمودارهای کندل استیک کریپتو با استفاده از سطوح حمایت و مقاومت آسانتر است که با استفاده از خطوط روند قابل شناسایی است. خطوط روند خطوطی هستند که با اتصال برخی از قیمتها روی نمودارها ترسیم میشوند.

سطوح حمایت و مقاومت را میتوان از طریق خطوط روند شناسایی کرد؛ زیرا این موارد شناسایی الگوهای نمودار ارز دیجیتال را آسانتر میکند

اغلب، قیمت یک ارز دیجیتال ممکن است در محدودهای پایدار حرکت کند. برای مثال، بین سپتامبر و نوامبر ۲۰۱۸، بیت کوین (BTC) بین ۶۰۰۰ تا ۶۵۰۰ دلار معامله شد و تا دسامبر ۲۰۱۸ به ۳۲۰۰ دلار کاهش یافت. در این مورد، سطوح مقاومت در بالای محدوده قرار دارند، در حالی که سطوح حمایت در پایین محدوده قرار دارند.اگر قیمت بیت کوین با یک حرکت قوی به زیر آن محدوده کاهش یابد، ممکن است یک سقوط رخ دهد، یا اگر با حرکت شدید قیمت صعودی حرکت کند، شکست میتواند رخ دهد.

سطوح حمایت و مقاومت را نیز میتوان با استفاده از میانگین متحرک بلند مدت تعیین کرد. اینها شاخصهای تکنیکال رایجی هستند که دادههای قیمت را با ایجاد میانگین قیمت، بهروز رسانی میکنند.

۴- میانگین متحرک

میانگین متحرک (MA) یکی از رایجترین انواع شاخصهای تکنیکال مورد استفاده تریدرها است. این اندیکاتور خطی است که روی نمودار ترسیم میشود تا روند حرکت قیمت را بر اساس دادههای گذشته دارایی، حدش بزنید. در بازار کریپتو از میانگین متحرک برای تحلیل قیمت یک دارایی استفاده میشود. این شاخص در طول زمان (مثلا قیمت اتریوم در ۷ روز گذشته) تعیین میشود.

مهمترین کاربرد این شاخص حذف خطاها و دید بهتر درباره روند تغییر قیمت یک دارایی دیجیتال است. اندیکاتور میانگین متحرک به دو دسته میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) تقسیم میشود.

میانگین متحرک ساده (SMA): دادههای مربوط به یک دوره زمانی خاص را بیان میکند و میانگین قیمت ارز دیجیتال را برای مجموعه دادهها به دست میآورد. در میانگین متحرک ساده پس از این که دادههای جدید ارائه میشود، دیگر به دادههای گذشته توجه نمیشود.

همه دادههای ارائه شده در یک میانگین متحرک، ارزش یکسانی دارند و جدید بودن دلیل بر بی ارزشی دادههای قدیمی نیست. دادههای جدید، اطلاعات جدید و دقیقتری به ما میدهند. با توجه به این که اغلب دادههای با ارزش یکسان برای تحلیل تکنیکال زیاد مناسب نیست از میانگین متحرک نمایی استفاده میشود.

میانگین متحرک نمایی (EMA): مشابه میانگین متحرک ساده است و هر دو بر اساس نوسان و تغییر قیمت گذشته دارایی، تحلیلها را انجام میدهند. شاید بتوان گفت میانگین متحرک نمایی پیچیدهتر این؛ زیرا برای ورودی قیمت و دادههای جید ارزش بیشتری در نطر میگیرد و به تغییر ناگهانی قیمت و معکوس شدن روند، پاسخ بهتری میدهد. با توجه به اینکه میانگین متحرک نمایی سریعتر از میانگین ساده، معکوس شدن روند را پیش بینی میکند، از محبوبیت بیشتری نزد تریدرهای کوتاه مدت برخوردار است.

در ادامه، نگاهی به سایر شاخص های تکنیکال برای خواندن نمودارهای ارزهای دیجیتال خواهیم انداخت.

۵- نشانگر حجم در تعادل (OBV)

اندیکاتور حجم روی تعادل OBV یک شاخص تکنیکال است که بر حجم معاملات ارز دیجیتال تمرکز دارد. این شاخص توسط جوزف گرانویل با این باور ایجاد شد که حجم معاملات فاکتور اصلی تغییر قیمت در بازارها است.

OBV یک اندیکاتور تجمعی است که بر اساس حجم معاملات روزانه در یک دوره خاص نشان داده شده، افزایش و کاهش مییابد. از این روند برای تأیید روندها استفاده میشود؛ زیرا هنگام مشاهده نمودارهای ارز دیجیتال، تریدرها باید افزایش قیمتها را همراه با افزایش OBV ببینند. همچنین کاهش قیمت باید با کاهش OBV همراه باشد.

OBV به شرح زیر محاسبه میشود:

| فرمول | انتخاب قیمت بسته شدن |

| OBV= اندیکاتور قبلی OBV + حجم روزانه فعلی | زمانی که قیمت نهایی دارایی بیشتر از قیمت بسته شدن کندل روزانه آزمایشی باشد |

| OBV= اندیکاتور قبلی OBV + (0) | زمانی که قیمت بسته شدن دارایی با قیمت بسته شدن کندل روزانه قبل یکسان باشد |

| OBV= اندیکاتور قبلی OBV – حجم روزانه فعلی | زمانی که قیمت بسته شدن دارایی کمتر از قیمت بسته شدن کندل روزانه قبل باشد |

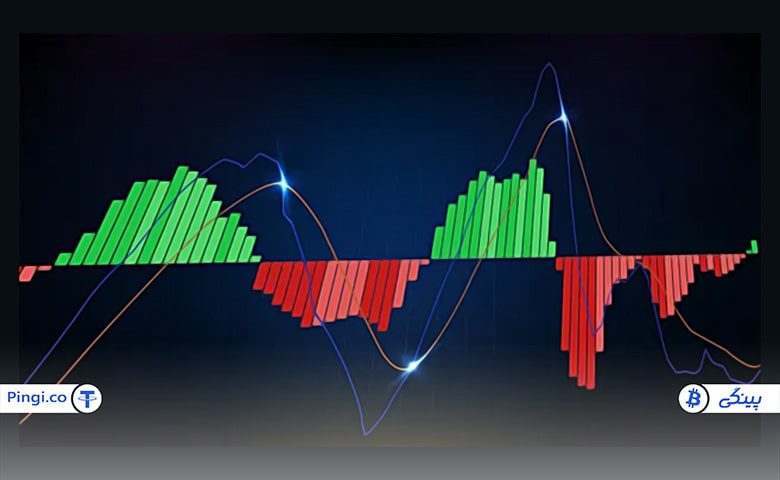

۶- اندیکاتور همگرایی/ واگرایی میانگین متحرک (MACD)

اندیکاتور همگرایی/ واگرایی میانگین متحرک که همچنین با نام اندیکاتور مکدی (MACD) نیز شناخته میشود، به مشاهده و شناسایی روندهای صعودی و نزولی بازار کمک میکند. در سال ۱۹۷۰ این اندیکاتور توسط جرالد اپل توسعه پیدا کرد، او قصد داشت از میانگین متحرک برای شناسایی روند صعودی و نزولی استفاده کند.

از اندیکاتور مکدی برای پیش بینی آینده قیمت ارز دیجیتال استفاده نمیشود، بلکه روند فعلی ارز دیجیتال را نشان میدهد. همانطور که از نام آن مشخص است، این اندیکاتور به رابطه میان خطوط متحرک میپردازد و معمولا بازه زمانی ۱۲ و ۲۶ روزه را بررسی میکند. زمانی که خطوط به سمت یکدیگر حرکت کنند، همگرا و زمانی که دور شوند، واگرایی است.

اندیکاتور مکدی شامل ۳ عامل خط MACD، خط سیگنال و هیستوگرام است.

هیستوگرام تفاوت دو خط واگرا و همگرا را نشان میدهد. نمودار زمانی و گرافیکی است که دادهها را در گروههای مختلف قرار میدهد.

اندیکاتور مکدی از طریق کم کردن دو میانگین متحرک نمایی به دست میآید تا خط اصلی MACD را ارائه دهد، از این خط برای محاسبه میانگین متحرک نمایی دیگری که به آن خط سیگنال میگویند، استفاده میشود.

بسیاری از تریدرها از اندیکاتور مکدی به همراه سایز شاخصها استفاده میکنند تا ریسک معاملات را کاهش دهند.

۷- شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (RSI) یک شاخص مومنتوم (Momentum) یا گرایش بازار است؛ یعنی سرعت تغییر قیمت را بررسی میکند. همچنین شاخص RSI در دسته اسیلاتور مونتوم (Momentum Oscillator) قرار میگیرد. اسیلاتور نوعی اندیکاتور است که در محدودهای مشخص در نوسان است و میتواند نقاط خرید و فروش بیش از حد را نشان میدهد.

شاخص قدرت نسبی نمودار خطی است که بین دو حد بالا و پایین در نوسان است و مقادیر بین ۰ تا ۱۰۰ را نشان میدهد. زمانی که این شاخص عدد بیش از ۷۰ را نشان دهد میگوییم بازار در منظقه خرید بیش از خد قرار دارد و احتمالا شاهد اصلاح قیمت دارایی باشیم.

با کاهش عدد به زیر ۳۰، بازار در منطقه فروش بیش از حد قرار میگیرد و میتوان از آن برای پیش بینی تغییرات و آینده قیمت دارایی در کوتاه مدت استفاده کرد.

مطلب مرتبط: برنامه معاملاتی (Trading Plan) یا تریدینگ پلن چیست؟

این اندیکاتور از یک بازه زمانی ۱۴ روزه استفاده میکند. مثلا اگر شاخص قدرت نسبی را در نمودار روزانه اعمال میکنید، ۱۴ روز آخر را در نظر میگیرد و اگر آن را در نمودار یک ساعته استفاده کنید، ۱۴ ساعت آخر در در نظر گرفته میشود. امکان تغییر بازه زمانی با توجه به استراتژی معاملاتی شما نیز وجود دارد و این شاخص در هر زمانی میتوان فعال کرد.

۸- باند بولینگر Bollinger Bands

انحراف معیار یک استاندارد برای ارزیابی و اندازهگیری قیمت نوسان قیمت دارایی است باندها نیز بر همین اساس نمایش داده میشوند.

شاخص باند بولینگر، قیمت بالا و پایین دارایی در یک بازه زمانی مشخص را نشان میدهد. در این حالت بیشترین قیمت در خط یا باند بالا و کمترین قیمت در باند یا خط پایین قرار دارد.

پهنای باندها با توجه به نوسان قیمت باریک یا پهن میشوند. اگر قیمت افزایش یابد، باند پهن میشود و اگر نوسان کاهش یابد، باند باریک میشود.

یک تریدر با ارزیابی این باندها به این نتیجه میرسد که آیا قیمت دارایی به پوزیشنی که باید باشد، بالا یا پایین است.

زمانی که قیمت یک ارز دیجیتال به بالای باند بالایی حرکت کند، بیش از حد خرید و زمانی که حرکت زیر باند پایین باشد به عنوان فروش بیش از حد در نظر گرفته میشود. باندهای بولینگر بر این مفهوم استوار است که دورههای نوسان کم با دورههایی با نوسان بالا دنبال میشوند، به این معنی که وقتی باندها در طول دورههای نوسان بالا از هم جدا میشوند، روند ادامه دار ممکن است به پایان برسد. به طور مشابه، هنگامی که باندها به هم نزدیک هستند، دارایی ممکن است برای دورهای با نوسانات بالا همراه باشد.

جمع بندی، چرا خواندن نمودار ارزهای دیجیتال مهم است؟

با توجه به سطح تخصص و تجربه هر تریدر، نمودارها میتوانند از پیچیده تا ساده دسته بندی شوند. در این مقاله روشهایی را برای تحلیل نمودار ارزهای دیجیتال معرفی کردیم. شما باید شناخت کافی از هر کدام از این روشها بهدست آورید تا بتوانید تحلیل درستی برای آینده دارایی پیش بینی کنید.

خواندن نمودارهای ارزهای دیجیتال، شما را قادر میسازد تا به طور مداوم و هوشمند معامله کنید و همزمان حرکتهای قیمت، روندها، معکوسها و سطوح حمایت و مقاومت را پیشبینی کنید.

اگر قصد سرمایه گذاری در ارزهای دیجیتال را دارید، کسب مهارت برای خواندن نمودار ارزهای دیجیتال مهم است. برای انجام معاملات ارزهای دیجیتال، باید بتوانید تحلیل تکنیکال درستی انجام دهید. شما با استفاده از کدام روش معاملات خود را انجام میدهید؟ در بخش دیدگاه نظرات خود را با ما و سایر کاربران پینگی به اشتراک بگذارید.

منبع: cointelegraph